.

Todo y que el Crowdfunding lo hemos tratado en blogs anteriores, deseamos dar una nueva pincelada a los aspectos fiscales, vista las dudas que genera este aspecto, sobre todo por la falta de regulación. Una regulación que esperemos pueda aparecer a finales del 2017 e inicios del 2018.

Recordemos que el Crowdfunding se trata de una campaña de captación de financiación y recursos, a través de plataformas de internet y medios electrónicos, dirigida a una pluralidad de personas para la realización de un proyecto que llevara a cabo una persona física o jurídica.

Existen diferentes modalidades de Crowdfunding:.

- Crowdfunding de inversión: a través de capital o préstamos y con una finalidad lucrativa. Esta modalidad está regulada por la Ley 5/2015, de 27 de abril, de fomento de la financiación empresarial (LFFE).

- Crowdfunding de no inversión: basado en la captación de donaciones y ayudas. Esta modalidad queda fuera de la regulación de la LFFE y por tanto prácticamente no está regulado.

.

En este blog vamos a tratar el Crowdfunding de no inversión principalmente llevado a cabo por entidades sin ánimo de lucro.

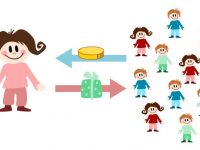

El funcionamiento es el siguiente: Los aportantes de fondos, mecenas en este caso, a través de una plataforma de financiación que funciona como un mercado virtual de Internet, se captan donaciones y ayudas destinadas a los beneficiarios que son los destinatarios de los fondos.

Estas donaciones efectuadas pueden ir vinculadas o no a unas recompensas y esto se da cuando los aportantes reciben un bien o un servicio en contraposición a su aportación.

Cuando las cantidades aportadas tengan derecho a una recompensa, existe una cierta contraprestación, por lo que estamos ante una transmisión patrimonial onerosa. En caso de que la entrega de cantidades sea sin contraprestación, estaríamos hablando de una pura donación.

Pero también nos podemos encontrar con operaciones mixtas, que son aquellas aportaciones realizadas por valor superior al de los bienes y servicios obtenidos como recompensa, o sea, donación y recompensa a la vez.

Esta es la situación que nos encontramos a menudo y que genera dudas de tributación.

Cuando el valor de la recompensa es notoriamente inferior al de la aportación, estaríamos ante posibles donaciones con causa onerosa o remuneratoria. En estos casos tenemos que considerar:

* Las donaciones con causa onerosa y remuneratoria tributan como donaciones: si el beneficiario es una persona física, Impuesto sobre Donaciones; y si es una persona jurídica, las cantidades obtenidas estarán sujetas al Impuesto de Sociedades, aunque serán rentas exentas.

* Las donaciones en las que existan reciprocas prestaciones solo tributaría como donaciones el exceso respecto del valor de las prestaciones. La parte de las aportaciones que se corresponda con el valor de la recompensa, estaríamos ante los efectos fiscales propios de la adquisición de cualquier bien o servicio, por tanto sujeto al Impuesto de Sociedades y sujeto a IVA. En la medida que las donaciones se efectúen en dinero, las entregas de dinero no están sometidas a IVA.

* El criterio a aplicar al valor de la recompensa, será el valor de mercado.

.

A efectos fiscales, en el caso de donaciones, hay que tener en cuenta que quien hace la donación es el aportante no la plataforma, y por tanto, es necesario que el beneficiario tenga todos los datos de los aportantes para poder emitir el certificado de donaciones en el supuesto de que sea necesario.

.

Sagarra i Montalvo Gestió BCN

Asesoría en Barcelona